Te recordamos que, como autónomo, tienes hasta el 31 de octubre de 2023 para modificar tu base de cotización del Régimen Especial de Trabajadores Autónomos (RETA) y la cuota a pagar, ajustándola a tus ingresos reales dentro de los límites permitidos según tu edad. Esta modificación tendrá efecto a partir del 1 de noviembre de 2023.

Los autónomos son los únicos que pueden elegir la base por la que cotizar. Esta elección es crucial ya que determinará tus prestaciones actuales y tu futura pensión. Puedes realizar la modificación de manera sencilla y telemática a través del sistema RED, aunque es importante tener en cuenta los trámites y los períodos para hacer el cambio.

La cuota que elijas es un parámetro esencial que determina el monto de las prestaciones que recibirás en caso de enfermedad, accidente, desempleo, maternidad o jubilación.

Desde el pasado 1 de enero se implementó un nuevo sistema de cotización para autónomos basado en sus rendimientos netos. Si necesitas actualizar tu base de cotización, deberás ajustarla al tramo correspondiente según tus nuevos rendimientos. La próxima modificación se hará efectiva a partir del 1 de noviembre y puedes realizarla hasta el 31 de octubre.

Si anticipas una variación en tus rendimientos netos durante 2023, podrás seleccionar una nueva base de cotización cada dos meses, con un máximo de seis cambios al año. Estas modificaciones se efectuarán en las siguientes fechas:

- 1 de marzo de 2023, si la solicitud se realiza entre el 1 de enero y el último día de febrero.

- 1 de mayo de 2023, si la solicitud se realiza entre el 1 de marzo y el 30 de abril.

- 1 de julio de 2023, si la solicitud se realiza entre el 1 de mayo y el 30 de junio.

- 1 de septiembre de 2023, si la solicitud se realiza entre el 1 de julio y el 31 de agosto.

- 1 de noviembre de 2023, si la solicitud se realiza entre el 1 de septiembre y el 31 de octubre.

- 1 de enero de 2024, si la solicitud se realiza entre el 1 de noviembre y el 31 de diciembre.

Así, tienes hasta el 31 de octubre para hacer un cambio de tramo si lo consideras necesario.

Para determinar la base de cotización, se considerarán todos los rendimientos netos obtenidos durante el año natural en el ejercicio de tus actividades profesionales o económicas. Estos rendimientos se calcularán de acuerdo con las normas del IRPF, con algunas particularidades según tu colectivo. Del total de rendimientos, se deducirá un porcentaje en concepto de gastos generales, siendo este del 7% o del 3% en casos especiales, como ser administrador de sociedades mercantiles capitalistas con una participación mayor o igual al 25% o socio en una sociedad mercantil capitalista con una participación mayor o igual al 33%.

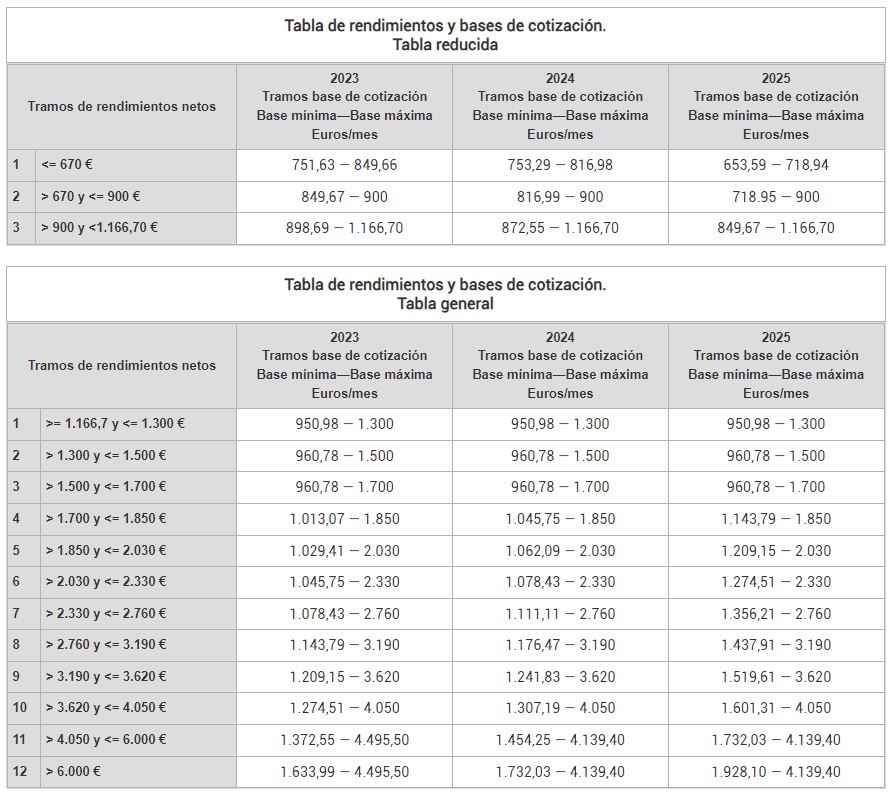

Anualmente, se establecerán tablas de bases de cotización divididas en tramos consecutivos de importes de rendimientos netos mensuales, asignando bases de cotización máxima y mínima mensual por cada tramo. Puedes consultar estas tablas para los años 2023, 2024 y 2025.

Si al final del año natural (en este caso 2023), la Administración Tributaria comunica que los rendimientos reales percibidos difieren de la cuota elegida durante el año, se notificará al trabajador la diferencia a abonar o se procederá a reintegrar la diferencia si la cotización fuera superior a la correspondiente a la base máxima del tramo en el que estén comprendidos los rendimientos.

Si estás interesado en modificar tu base de cotización, comunícanoslo con la mayor antelación posible.

En HMG Asesores estamos a tu disposición para ayudarte en este proceso y en cualquier otra gestión relacionada con tu actividad como autónomo.